Хазната чука на вратата на всеки данъкоплатец, както всяка година. В началото на февруари вече видяхме датите на 2019 г., за да представим Декларацията, съответстваща на предходната финансова година, т.е. 2018 г. В случая на самостоятелно заетите лица, датата на подаване съвпада с тази на останалите данъкоплатци. Това ще бъде от 1 април, когато всички самостоятелно заети лица, прикрепени към RETA, ще могат да поискат предварителна среща с хазната. Един ден по-късно, на 2 април, официалният срок за подаване на проекта на дохода се отваря по електронен път (онлайн или чрез приложението). Ако решим да го направим лично, ще трябва да изчакаме до 14 май. Във всеки случай ще покажем стъпките, които трябва да следваме, за да направим Отчета за доходите за 2018 г., ако сме самостоятелно заети .

Новини за доходите 2018 през 2019 г.

Преди да продължим да обясняваме всичко необходимо за изготвяне на Декларацията за доходите за 2018 г. в режим на самостоятелно заети лица, трябва да споменем новите функции, въведени от AEAT през 2019 г. в сравнение с финансовата 2018 година.

Както видяхме в тази друга статия, двете нови характеристики на дохода за 2018 г., които засягат самостоятелно заетите лица, са свързани с майчинството и бащинството. Ако през 2018 г. сме получили теглене от този тип и са били приложени удържания на данък върху доходите на физическите лица, Министерството на финансите трябва да възстанови удържаната сума . Последният регламент, пуснат от правителството, изчислява, че отпускът по майчинство и бащинство се освобождава от удържане.

Втората новост е свързана с записването на деца под 3-годишна възраст в оторизирани ясли. Ако през 2018 г. сме записали някое от нашите деца под 3-годишна възраст в надлежно регистрирана детска стая, можем да се насладим на възстановяване на сума до максимална сума от 1000 евро .

Съвети и препоръки за съставяне на Отчета за доходите за 2018 г.

Изготвянето на Декларацията, ако за първи път ни се случва, може да се превърне в главоболие. Като се има предвид, че крайният срок за подаване на проекта по електронен път започва един месец преди директните презентации, препоръчително е да започнете да го подготвяте възможно най-скоро .

Трябва да имаме предвид, че като свободни професии ще трябва да представим поредица от документи и модели, които ще зависят от обема на нашата икономическа дейност. Ето защо процесът може да стане много по-сложен от общата декларация на заетите работници.

Трябва да се добави, че в случай че имаме непълнолетни деца или сме женени, е вероятно да се наложи да подадем обща Декларация за доходите . Възможно е също така да се наложи да подадем две декларации, една съвместна и една индивидуална. Във всеки случай е най-добре да помолите специализиран мениджър или службата за публични финанси да разреши всички съмнения.

Какво трябва да направим отчета за доходите за 2018 г., ако сме самостоятелно заети?

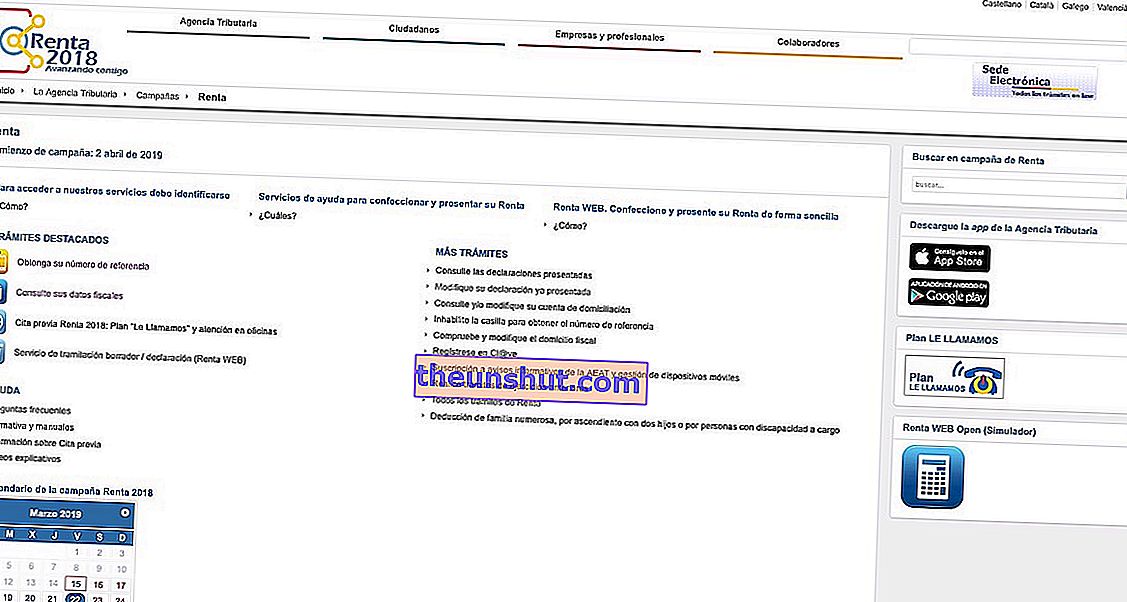

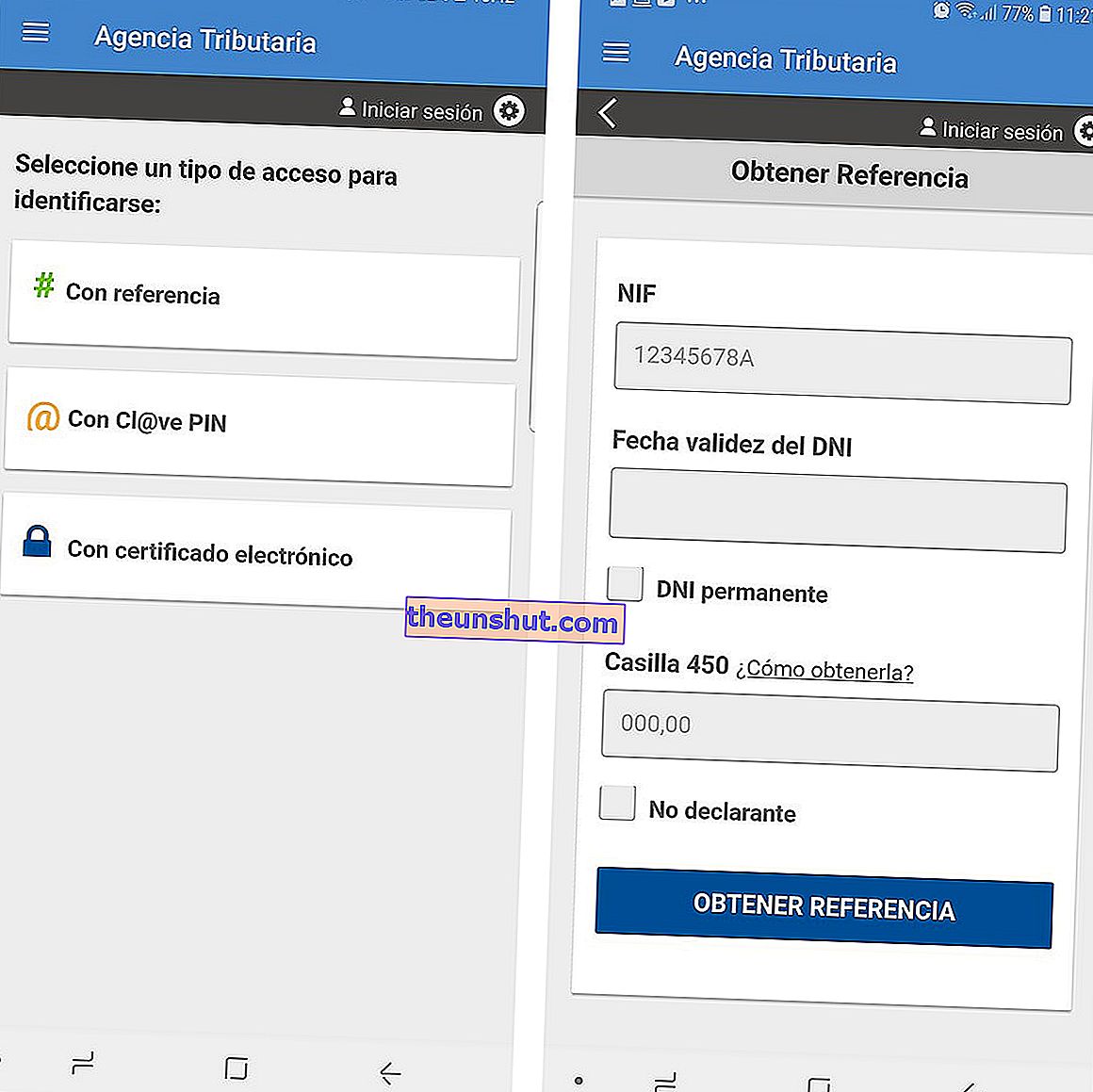

Ако ще правим Отчета за доходите за първи път, вероятно нямаме метод за достъп до Електронния офис на Данъчната агенция . Понастоящем AEAT разполага с четири различни метода за извършване на проекта на дохода по електронен път:

- Електронен DNI

- Цифров сертификат

- Парола Парола ПИН

- Официално приложение на AEAT

Последният метод може да бъде много полезен, ако обемът на нашата икономическа дейност е нисък или сме наети от други. Най -добрият начин за изготвяне на отчета за доходите за 2018 г. обаче е да посетите уебсайта на Министерството на финансите . Можем да го направим чрез първите три метода. Тъй като първите две зависят от други организации, най-добре е да използвате PIN за парола.

В тази друга статия ще покажем как да поискате ПИН кода за влизане в уебсайта на Министерството на финансите. В случай, че сме правили декларации през предходни години, ще трябва само да въведем информацията от поле 440 от предходната година , тоест от Декларацията от 2017 г.

След като имаме правилен достъп до уебсайта на Министерството на финансите, ще трябва да събираме всички тримесечни декларации за 2018 г. Те включват декларациите за ДДС и данъка върху доходите на физически лица, както и тези, съответстващи на Прехвърляне на имуществени активи (продажба на превозни средства и други стоки, подлежащи на доход). Заедно с това, нашата лична сметка с всички фактури, генерирани от нашия бизнес и, разбира се, всички договори за работници и наема на помещенията или офиса.

Стъпки за съставяне на Отчета за доходите за 2018 г. през 2019 г.

След като всичко е готово и след като съберем всички документи, изисквани от Министерството на финансите, ще трябва да следваме поредица от стъпки, за да сме сигурни, че няма да допуснем грешки.

Стъпка 1: Проверете информацията на платците

След като попаднем на уебсайта на Министерството на финансите, първото нещо, което ще ни бъде показано, ще бъдат данните, свързани с Платежите, тоест всички компании или фрийлансъри, на които сме издали фактура през финансовата 2018 година .

Възможно е също така информацията за компаниите, които са извършили плащания като заето лице, да се включва само и изключително, ако сме работили в някакъв момент през 2018 г. за компания като работник, без да сме самостоятелно заети.

За да обработим правилно цялата тази информация, ще трябва да постъпим по следния начин:

- Плащания от компании като служител (без да сте самостоятелно заети) : изберете опцията за прехвърляне в раздела Работа

- Плащания от компании и други фрийлансъри като фрийлансъри : изберете Не прехвърляй

Трябва да имаме предвид, че плащанията от други фрийлансъри и компании трябва да бъдат обосновани в съответния им раздел, така че е много важно да не прехвърляме плащанията им в секцията Work .

Стъпка 2: Проверете лични и семейни данни

Следващото нещо, което ще трябва да направим, след като проверим информацията на платците, е да проверим личната и семейната информация .

Някои от най-важните данни са данните на нашия човек, NIF и разбира се, автономната общност, където сме извършвали професионалната дейност. В този раздел ще трябва също да посочим дали нашата декларация трябва да бъде направена съвместно, индивидуално или и двете едновременно . Отново подчертаваме, че най-добрият начин да го изясним ще бъде да се обърнем към специализиран мениджър или агент на Министерството на финансите.

Впоследствие проектът ще изисква нашата информация, съответстваща на обичайното местопребиваване, в допълнение към справка на кадастъра, която му съответства. На правителствения уебсайт, посветен на кадастъра, можем да видим цялата информация в кадастъра на нашия дом. В случай, че сме променили адреса си в даден момент през 2018 г., ще трябва да добавим и информацията, свързана с това .

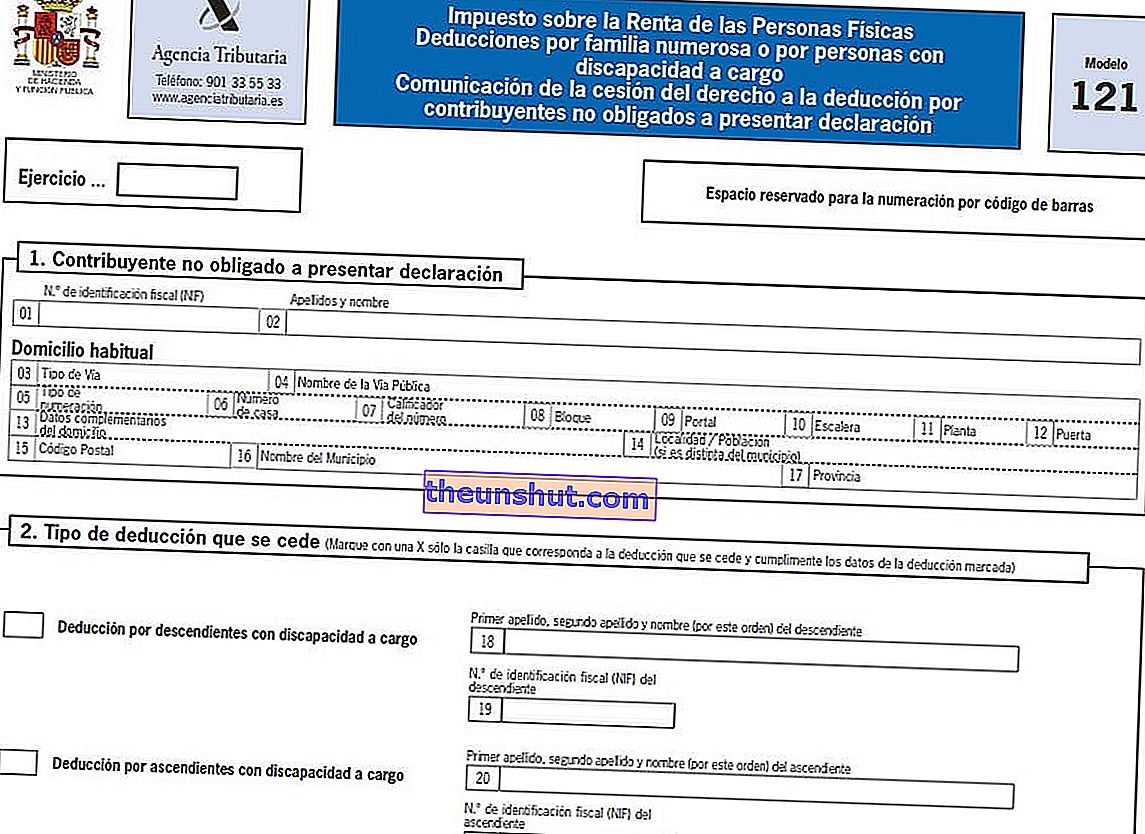

И накрая, ще трябва да попълним информацията, свързана с деца под 25-годишна възраст или с увреждания, които живеят в семейното звено, ако е необходимо.

Стъпка 3: маркирайте, ако е необходимо, данъчните и представителните задачи

Ваш ред е да отбележите известната църковна кутия. Заедно с това можем да поставим отметки и за научни и благотворителни организации .

Що се отнася до информацията, свързана с представителя, няма да е необходимо да попълваме данните на същия само ако направим единствената декларация . Може да се случи така, че ние трябва да декларираме доходите на роднини в наше задължение. Ще трябва да се консултираме с нашия мениджър или Министерството на финансите, за да го проверим.

И накрая, ще отбележим клетка 107 само ако връщането е допълващ отчет за доходите .

Стъпка 4: проверете информацията за доходите от работа и движимия капитал

В тази част от проекта трябва да се намери цялата информация, свързана с плащанията и доходите, които сме получили като заети работници, без да сме самостоятелно заети . Ако сме преместили всички плащания от стъпка 1 успешно, то трябва да се появи автоматично.

По отношение на възвръщаемостта, получена от движимия капитал, те се отнасят до лихвите, които сме получили по нашата банкова сметка за операции, свързани с продажбата на акции . Както в раздела за доходите от работа, те трябва да се попълват автоматично, ако са декларирани през финансовата 2018 година.

Стъпка 5: попълнете данните, свързани с недвижими имоти, различни от обичайното местопребиваване, ако има такива

В случай че разполагаме с недвижими имоти извън семейната ни единица, ще трябва да попълним данните, свързани с апартаменти и други недвижими имоти като земя и наети къщи.

Тук ще трябва да отделим между имоти, възложени на икономически дейности, тоест тези, които се експлоатират, за да се извършва икономическата дейност, и между имоти, които не са засегнати. За всяко от тези свойства Hacienda създава два различни раздела, където можем да попълним цялата необходима информация.

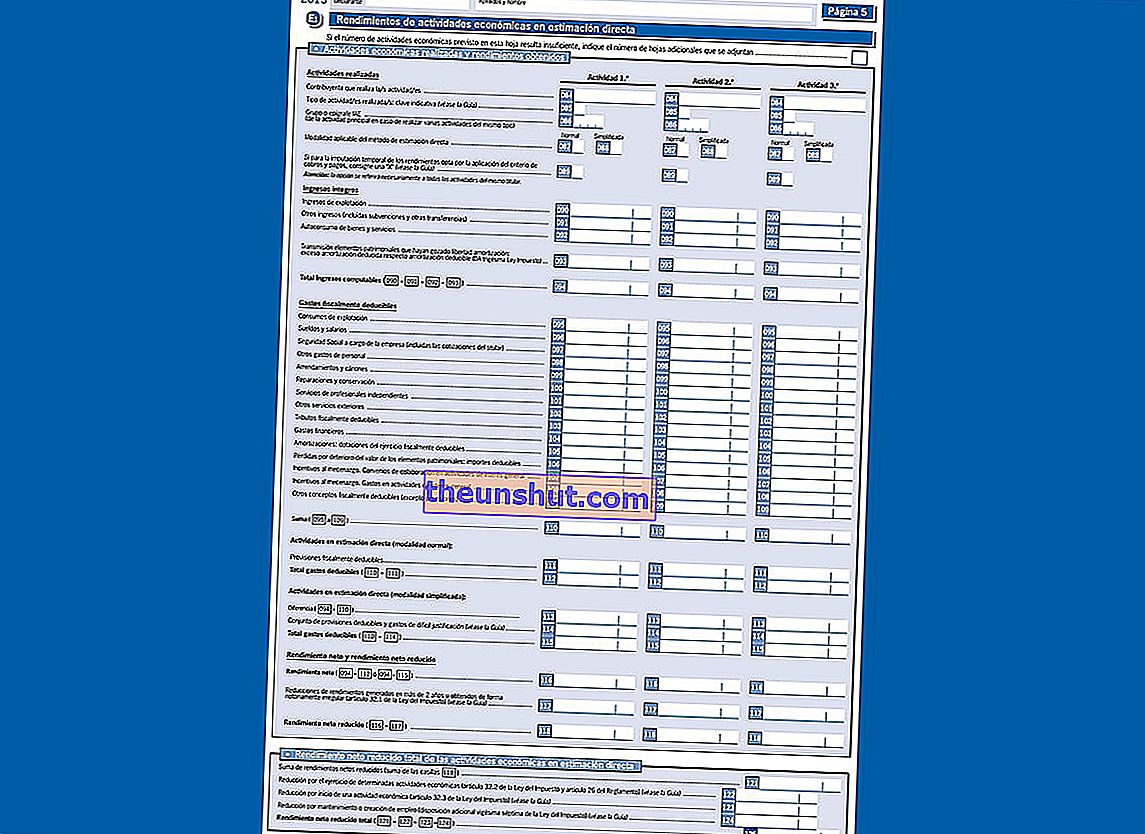

Стъпка 6: попълнете информацията, свързана с пряката оценка за самостоятелно заетите лица

Стигаме до най-важния раздел от всички, ако не принадлежим към нито една група със специален режим, като дейности, свързани със земеделие и животновъдство. Данните, изисквани в този раздел, включват фактури, подлежащи на приспадане разходи, печалби и загуби и всякакъв вид информация, свързана с нашата икономическа дейност .

Като цяло повечето от самостоятелно заетите лица принадлежат към една категория икономическа дейност (например художници, механици, електротехници ...), съответстваща на IAE (Данък върху икономическите дейности). В случай, че принадлежим към две различни категории и сме регистрирани в два различни епиграфа, ще трябва да попълним всяка категория поотделно . По-късно ще обясним как да добавим втора или трета икономическа дейност, след като завършим първата.

Що се отнася до информацията, изисквана от Министерството на финансите, по-долу ще виждаме точка по точка документацията, необходима за попълване на всички данни.

Вид икономическа дейност

В този раздел ще трябва да посочим кода или паролата, свързани с вида икономическа дейност, която развиваме. Този код може да бъде намерен в документацията за самостоятелна заетост ; по-специално в раздела Професионална категория.

В зависимост от вида дейност, ще трябва да изберем вида на модалността (опростена или нормална оценка) и дали критериите за събиране и плащане се прилагат. Ще трябва да се свържем с нашия съветник, за да проверим какви задачи включва нашата професионална дейност.

И накрая, ще трябва да отбележим полето на декларатора, за да посочим на хазната, че дейността е лична, тоест, че не се извършва от лице извън нас (член на семейството или друг декларатор, който сме включили в декларацията).

Приходи от икономическа дейност

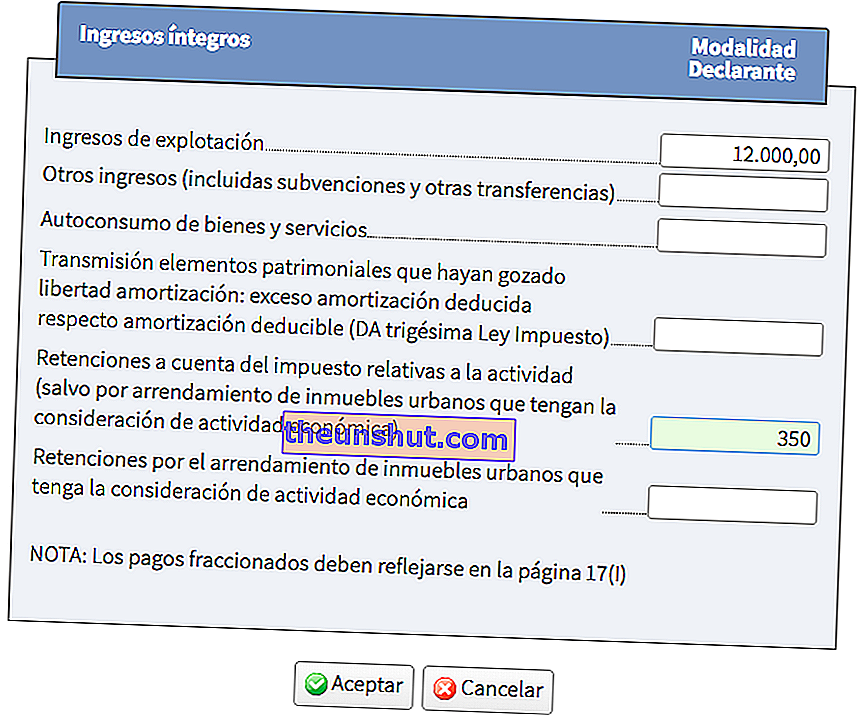

Както показва името на заглавието, ще трябва да въведем сумата от всички получени и фактурирани доходи през финансовата 2018 година без данък върху доходите на физически лица или ДДС . Най-доброто за това е да имаме подръка нашата сметка, за да не оставяме фактура по пътя.

Декларация за данък върху доходите на физическите лица

В същия раздел на Приходи по икономическа дейност ще трябва да въведем удържането на доходите, получени през 2018 г., при натискане на бутона Редактиране .

Тук ще трябва да правим разлика между удържаните суми, претърпени в нашата икономическа дейност (получени чрез добавяне на данъка върху доходите на физическите лица във всички фактури за 2018 г.) и удържаните суми, предмет на лизинг на градски стоки за експлоатация на икономическата дейност.

Полетата за попълване в този раздел са следните:

- Клетка 0560 : сумата от всички удържания при градски наеми за експлоатация на дейността

- Клетка 0561 : сумата от всички удържания (IRPF), генерирани от дейността (с изключение на наемите)

- Клетка 0566 : сумата от всички плащания на IRPF към хазната през 2018 г. в месечни или тримесечни декларации (обикновено чрез модел 130)

- Останали кутии : Данък върху доходите на физическите лица, свързани с дейности, които не са включени в предишните кутии

Приспадами разходи в Отчета за доходите за 2018 г. през 2019 г.

Стигаме до приспадащи се разходи. Както всяка година, Министерството на финансите установява поредица от разходи, които могат да бъдат приспаднати само и изключително, ако са получени от нашата професионална дейност . Ето защо не можем да включим лични удръжки (покупка на лично превозно средство, телевизори за дома ...).

Оставяме ви по-долу със списъка на подлежащите на приспадане разходи, публикуван от хазната:

- Оперативно потребление : всички разходи, свързани с материала, необходим за развитието на дейността, като компютри, принтери, екрани, бензин ...

- Социално осигуряване, отговарящо за компанията : всички разходи, свързани с плащания за социално осигуряване (вноски за самостоятелно заети лица, удържане на заплати на служителя ...)

- Заплати : всички разходи, свързани с възнаграждението на работниците. Включени са и надбавки, пътувания и извънредни плащания

- Други разходи за персонал : всички разходи, свързани с курсове за обучение, застраховки и разходи, произтичащи от договорно нает персонал, които не са включени в предишния раздел

- Ремонти и консервация : всички разходи, свързани с консервацията и ремонта на материала и съоръженията, където се извършва дейността

- Независими професионални услуги : всички разходи, произтичащи от наемането на професионални услуги като адвокати, нотариуси, електротехници ...

- Други външни услуги : всички разходи, свързани с транспорт, изследвания, разработка, реклама, вода, интернет и разходи за електричество, банкови такси ...

- Входящ ДДС : всички разходи, които не могат да бъдат приспаднати в тримесечните декларации за ДДС

- Данъчно признати данъци : всички разходи, свързани с подлежащи на приспадане данъци, като IBI на имота, където се извършва дейността

Други подлежащи на приспадане разходи:

- Наеми и лицензионни възнаграждения

- Финансови разходи

- Амортизация

- Загуби поради лоши дългове

- Стимули за патронаж

- Други данъчно признати услуги

Стъпка 7: Регистрирайте друга икономическа дейност (само ако сме регистрирани в две или повече дейности в раздела IAE)

След като попълним цялата информация, свързана с директната оценка за самостоятелно заетите лица, проектът автоматично ще изчисли резултатите, получени от дейността. Оттук нататък ще можем да регистрираме нова икономическа дейност със съответния код на епиграфа IAE

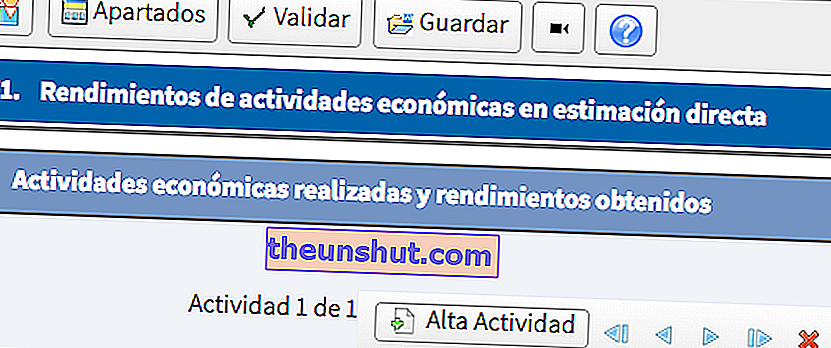

За да направите това, ние ще отидем в горната част на черновата и щракнете върху бутона High Activity . Процесът, който ще следва оттук насетне, ще бъде същият като този, следван в предишните стъпки.

Трябва да се добави, че разходите, свързани с регистрацията и месечната такса за самостоятелно заети лица, ще трябва да бъдат изключени от тази нова дейност, тъй като те вече са включени в първата дейност.

Стъпка 8: попълнете данните, свързани с изпълнението на икономическите дейности с обективна оценка, ако е необходимо

В случай че нашата професионална дейност е подчинена на специални режими (земеделие, животновъдство, риболов ...) и следователно, по обективни оценки, процесът, който следва, ще бъде подобен на този, който току-що видяхме в предишните раздели.

В обобщение ще трябва да посочим вида на икономическата дейност, доходите и накрая разходите . Системата автоматично ще изчисли възвръщаемостта.

Стъпка 9: посочете капиталови печалби и загуби

Започваме с частта от Декларацията, която не е изключителна за самонаетите. Ако сте подали предишни декларации като служители, процесът, който следва, е абсолютно същият.

В заглавията, съответстващи на капиталовите печалби и загуби , ще трябва да посочим печалбите и загубите, свързани с нашите лични активи . Инвестиции във фирми, продажба на имоти (автомобили, апартаменти ...), наеми на жилища, награди и състезания ... Ако имаме някакви съмнения с конкретна концепция, най-добре е да се свържете с Министерството на финансите или с мениджър.

Стъпка 10: нека проектът автоматично изчислява наема и удръжките

Пристигнал в раздела „Изчисления и отчисления на доходите“, най-вероятно проектът автоматично е изчислил минималните основи , както и минималните стойности на дохода и минималните стойности на вноската.

Ако не, ще трябва да проверим дали данните, съответстващи на стъпка 2, са правилно попълнени.

Стъпка 11: Декларирайте намаленията, които засягат Отчета за доходите за 2018 г.

В раздела за намаленията ще трябва да включим сумата на всички възможни приспадания в заглавията за намаленията, които засягат Отчета за доходите за 2018 г.

Сред възможните намаления Министерството на финансите разглежда някои от следните:

- Дарения

- Икономическа помощ за НПО

- Квоти за профсъюзи

- Отпуск по майчинство или бащинство

- Осиновяване на деца

- Помощ от автономната общност

За други концепции препоръчваме да се свържете с данъчен агент, за да разрешите всички съмнения.

Стъпка 12: добавете допълнителни данни, ако има такива

Най-накрая стигнахме до финалната част на проекта. В Допълнителни данни ще трябва да добавим данните, които не са били предвидени в предишните раздели .

Пример за това са доходите, предназначени за издръжка на деца със съдебни решения или всякакъв вид освободени доходи.

Стъпка 13: изчислете данъка и резултата от декларацията

На страница 51 можем да намерим обобщение с всички въведени данни. Преди да изпратим декларацията и да я проверим, ще трябва да проверим дали цялата въведена информация е вярна .

На същата страница 51 ще ни бъде показан и резултатът, постигнат от нашата работа или икономическа дейност като свободна практика. Заедно с това намаленията и данъкът, изчислен от съответната система.

Стъпка 14: добавете информация за плащане или събиране и изпратете декларацията до хазната

След като се уверим, че данните са верни и изчислението на данъка съответства на прогнозата, можем да кликнете върху бутона Валидиране .

След като щракнем върху бутона, може да има два случая: че системата е открила грешка или липсващи данни или че ни се показва важно известие.

В първия случай мрежата ще посочи вида на грешката и полето „засегнато“, за да я провери ръчно. Когато го попълним, ще щракнем отново върху бутона Проверка, за да видим дали грешката продължава.

В случай, че ни покажат някакво известие за важна информация, можем да следваме стъпките в статията, която току-що сме свързали, за да продължим по най-добрия начин.

Ако не сме получили предупреждение или грешка при щракване върху бутона Проверка, имаме късмет. Сега системата трябва да ни покаже резултата от Декларацията, който може да бъде Върнете или Платете. В първия случай ще трябва да проверим дали IBAN номерът на нашата банкова сметка е верен. Ако Декларацията ни остави да платим, ще трябва да изберем начина на плащане, който мрежата ни предоставя.

Сега можем да кликнете върху бутона Подаване на декларация в горния десен ъгъл на мрежата. Преди да продължите, препоръчваме ви да проверите Декларацията отново в бутона Резюме на декларацията, за да проверите всички суми, въведени във всеки раздел.